最近,市场波动有所加大,红利板块再一次凸显出防御属性。

当下,很多用户可能都在困惑:“震荡了这么久,红利资产还值得坚守吗?”

先说结论:就目前来看,配置红利资产的底层逻辑并未改变,A股公司加大分红的趋势也未改变。长期来看,红利依然具备较高的投资价值,海外风险、利率下行、扩大分红等因素都有助于推动红利板块走强,短期的调整其实给了投资者更好的上车机会。

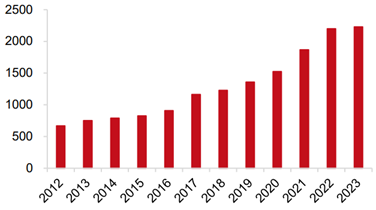

具体来看,近年来,随着我国资本市场制度建设的日益完善以及A股市场机构化、国际化进程的加速,A股上市公司对现金分红的重视程度显著提升。2012年至2023年,A股现金分红总额从0.67万亿元大幅增长至2.23万亿元,年化复合增长率达到11.8%,显示出上市公司分红能力的持续增强。(数据来源:西部证券)

A股上市公司分红规模(十亿元,2012-2023)

资料来源:Wind,西部证券研发中心

未来,随着资本市场改革的持续深化以及上市公司治理结构的进一步优化,A股市场在分红比例、分红频次和分红稳定性等方面有望继续实现显著提升。

政策方面,新“国九条”强化了上市公司现金分红监管。此前,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》,被市场简称为新“国九条”。《意见》第三条指出,“强化上市公司现金分红监管。对多年未分红或分红比例偏低的公司,限制大股东减持、实施风险警示。加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。推动上市公司提升投资价值。”总之,在上市公司监管趋严、分红要求持续提高的背景下,红利类资产有望继续占优。

向后看,在无风险利率长期下行大趋势下,无论是个人,还是投资机构(如保险资产规模不断提升),都需要对资产配置、投资策略等作出新的规划,高股息的红利资产普遍具备业绩稳、高分红、低估值的特征,且参考海外经验,红利或将是低利率环境下的较优“答案”。

据Wind数据显示,十年期国债收益率表征的无风险利率下行至近十年相对低位,红利资产股息率的相对溢价处在历史高位。

再加上随着经济发展,越来越多的行业逐步触及到成长的天花板,进入成熟阶段。竞争格局趋向稳定,市场对其的估值分歧也随之减弱,降低了估值波动对股价的影响,股价表现也越来越贴近其真实的盈利增长。参考海外成熟市场的过往情况,发达国家的传统行业普遍进入成熟期,市场以机构投资者为主,股票估值稳定,波动主要由企业盈利因素产生。红利投资从产品数量以及产品规模上都是非常主流的投资方式。

总之,在政策逻辑和市场逻辑的多重共振之下,红利资产或仍是不确定环境中的长期“高确定性”选项,也是资产配置组合构建中不可忽视的重要一环。具体到投资中,建议大家关注红利类的指数产品,通过指数化投资,可以帮助投资者获得更广泛的红利资产覆盖和更好的风险分散效果。万家中证红利、万家中证港股通央企红利等产品密切跟踪红利赛道,感兴趣的朋友可以关注一下。

风险提示:本材料由万家基金提供。证券市场价格因受到宏观和微观经济因素、国家政策、市场变动、行业和个股业绩变化、投资者风险收益偏好和交易制度等各种因素的影响而引起波动,将对基金的收益水平产生潜在波动的风险。投资人购买基金时候应详细阅读该基金的基金合同和招募说明书等法律文件,了解基金基本情况,及时关注本公司官网发布的产品风险等级及适当性匹配意见。由于各销售机构采取的风险评级方法不同,导致适当性匹配意见可能不一致,提请投资者在购买基金时要根据各销售机构的规则进行匹配检验。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,风险评级行为不改变基金的实质性风险收益特征,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。基金有风险,投资需谨慎。