2023年年中以来,红利板块的表现一度颇为强势,但今年5月以来A股主要宽基指数出现了阶段性休整,红利板块也迎来了一波调整,之前的超额收益有所收窄。

那么,红利板块为何调整,后市还有机会吗?

据广发证券分析,红利资产可以分为两类,一类是依靠牌照优势,可以维持供给侧的壁垒,从而维持ROE的稳定性,比如公用事业、铁路公路、港口、运营商、银行等;一类是周期资源品,受到国内外大宗价格影响较大,比如煤炭、有色、石油石化等。

海通证券分析中证红利指数的构成发现,银行、交运和公用等板块是指数上涨的主要贡献力量,而在指数中权重占比较高的煤炭板块则是拖累指数表现的主因。

向后看,煤炭板块的表现依然值得期待,原因是:安监压力一定程度上影响煤炭的产量,叠加旺季来临,煤炭需求逐步提升,将对煤价构成支撑。光大证券认为,8月底-10月中旬煤价有望开启季节性的上涨。

值得一提的是,红利板块之所以“下有底”,也与指数的特性有关。购买红利指数的人,更多地关注在股息带来的收益,而非股价上涨所带来的收益(想赚价差的人更青睐高弹性的成长股)。大家知道,股息率=每股分红÷股价。也就是说,指数越跌,股息率反而越高,性价比上来了,资金自然就会入场“抄底”,形成了底部支撑。从这个角度看,红利资产有着挺不错的防守性。

万家中证红利ETF基金经理、万家中证港股通央企红利ETF拟任基金经理杨坤认为,随着海外市场不确定性的增加,国内资产,包括A股和港股,因其较低的估值水平,或成为避险资金的优选,偏防守型的红利资产可能是其优先考虑的方向。

招商证券也认为,无风险利率长期下行大趋势下,保险资产规模不断提升,需要增配权益高股息资产。

杨坤进一步指出,美联储降息预期升温,利好流动性释放,港股市场或迎来转机;港股的盈利预期同样处于一个潜在的拐点。综合来看,港股市场在估值、情绪、基本面和流动性方面均显示出底部特征,未来或将出现明显的好转。因此,是时候去重视港股市场了。

著名的经济学家西格尔教授在《投资者的未来》一书中指出,他研究发现:“从1871年到2003年,97%的股票收益来自用于再投资的股息,仅仅3%来自买卖的差价”。这一结论虽然不能完全照搬到当前的市场,但也从侧面佐证了红利资产的长期价值。

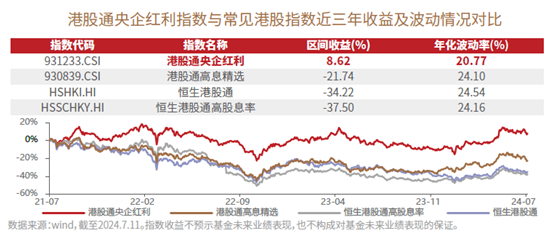

在近三年的弱市环境下,中证港股通央企红利的收益优于其他主要港股指数,且年化波动率更低,风险收益比佳,同样具备较好的长期配置价值。

杨坤认为,高股息的红利资产普遍具备业绩稳、高分红、低估值的特征,在利率下行的市场中,红利资产配置性价比更加凸显。

写在最后:目前国内和海外市场存在较多不确定性,短期市场仍将维持底部震荡,红利策略有望占优,港股红利弹性相对更大,随着前期高股息策略小幅回调,股息率进一步提升,A股、港股的红利资产的配置价值均随之凸显。

风险提示:证券市场因受宏观经济等因素影响而引起波动,将引起基金收益水平发生波动的潜在风险。投资人购买基金时候应详细阅读该基金的基金合同、招募说明书、风险揭示书等法律文件,了解基金基本情况。基金法律文件中关于基金风险收益特征与产品风险等级因参考因素不同而存在表述差异,投资者应结合自身投资目的、期限、风险偏好、风险承受能力审慎决策并承担相应投资风险。在代销机构认购时,应以代销机构的风险评级规则为准。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运营时间短,不能反映股市发展所有阶段。基金投资需谨慎。基金的过往业绩不预示其未来表现,基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成基金业绩表现的保证。