近两年的A股市场可谓一波三折,整体的赚钱效应也有所下降。对于身处其中的投资者来说,难免有些“焦绿”。

股市震荡让人心慌,如何才能积极提升投资结果的确定性呢?

就在大家苦于如何搭配资产的同时,有一类资产已经较稳地发挥了很久,它就是债券型基金。

看到这儿,可能还会有投资者发问:为啥我持有的债基时有波动呢?

划重点:尽管债券基金相对较稳,但也会随着债市起伏出现净值波动。不过,从历史上来看,债市的长期走势还是较为暖心的。

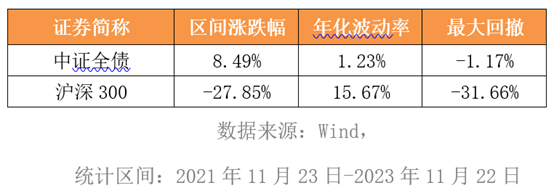

以中证全债指数为例,截至2023年11月22日,相对沪深300来说,近两年中证全债指数尽管偶有波动,但长期走势依然相对平稳,如下图所示:

如果继续对比中证全债和沪深300近两年的涨跌幅、年化波动率及最大回撤数据来看,同样不难看出债券资产的“含金量”。一方面,债券类资产的长期收益较为可期;另一方面,债券的整体波动较小,有助于平滑组合风险,提升持有体验。

债券基金之所以这么“暖心”,与债券的盈利模式不无关系。接下来我们继续聊一聊债券投资的收入来源:

第一是票息收入。比如某公司发行了一年期的债券,单价是100元、票面利率是3%。那么正常情况下,投资者持有一年后,可以获得103元的本息收入。

第二是资本利得,即通过交易赚到的差价。但收益率会随着市场行情波动起伏。

总之,债券投资收益由票息和资本利得两部分组成,利率变化影响债券价格进而影响资本利得收益,主要表现为短期波动;因为有票息收益的存在,从长期来看,债券投资能够贡献较为固定的收益。

说了这么多,债券市场未来还可以“继续奏乐继续舞”吗?

展望后市,基金经理周潜玮认为,债券市场赔率明显变大。在三季度的调整中已经充分释放了各种风险,目前已经具备了一定的配置价值。短期因素难改中期趋势,就像美债收益率终将逐步回落一样,短端收益率未来也会在某个时点开启新一轮下行趋势,届时长端收益率会同步下行,甚至下行的幅度更大。在经济增速十年新低、政策利率十年新低的背景下,十年期国债收益率突破十年低点,也是顺理成章的大概率事件。

由周潜玮管理的万家民瑞祥和,采用哑铃型的持仓结构,底仓主要以高等级信用债的票息打底,杠杆则是利用长期限、无信用风险的利率债进行波段交易。据三季报显示,报告期内组合根据权益市场的表现,5%仓位范围内调整可转债的投资比例和行业分布,在波动率可控的前提下适当增强净值的收益弹性。

写在最后:债券类基金追求较高安全边际,投资策略上严控回撤,风险水平偏低,适合风险承受力中低的投资者,是投资者闲钱理财、长期投资的好帮手。作为普通投资者,在投资股市的同时也要关注债市的长期配置,做好多元资产配置,以期更好地抵御震荡行情。