挑选基金是一门学问,想要挑到好基金,首先得了解基金收益的和。类比来说,一艘船顺流而行,水流的速度就相当于“收益”,船夫划桨带来的速度相当于“收益”。

目前正在火热发售中的万家国证2000指数增强(A类018653 ,C类018654)就是一只兼具“强和强”的投资利器。

强!小市值大能量的国证2000

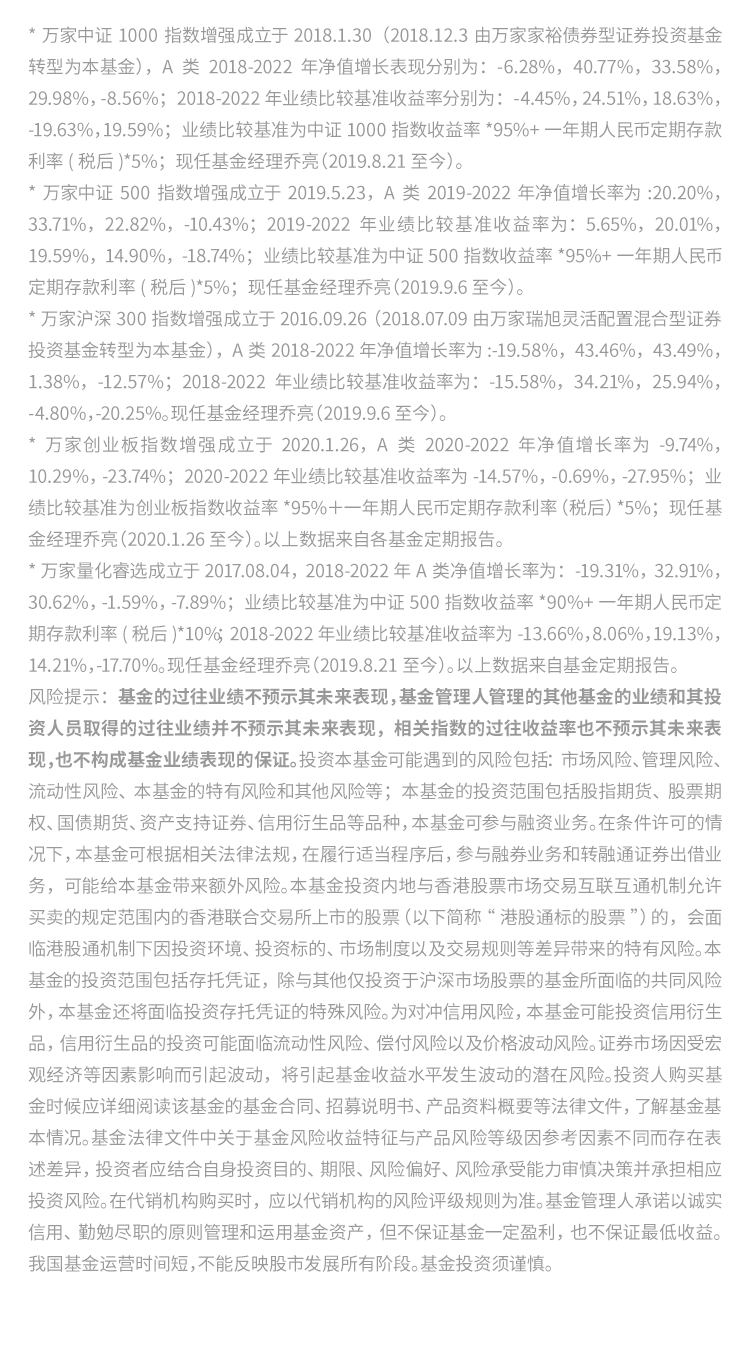

指数本身的收益,就是收益。在这方面,不同宽基指数的风险收益特征均有所差异。值得关注的是,在主流宽基指数中,国证2000指数近3年、近5年、近10年等各阶段涨幅排名,均排名前列。

数据来源:Wind,截至2023.9.13。

数据来源:Wind,截至2023.9.13。那么,国证2000指数的强究竟源自何处呢?

国证2000指数由扣除全市场总市值排名的前1000只证券后市值大、流动性好的2000只证券组成。根据Wind数据统计,截至2023年9月13日,国证2000指数的所有成分股中,总市值小于100亿元的有1614家,占比80.70%。可见,国证2000指数小市值特征十分鲜明,而一般来说,相对于中大盘指数,小盘指数的弹性要相对更高。

作为一款纯正小盘风格指数,国证2000的另一个鲜明特点就是:成长风格显著,专精特新含量高。国证2000指数覆盖了申万一级31个行业,分布较为均衡,但也有所侧重,目前指数占比最大的前六大行业分别为医药生物、计算机、电子、机械设备、基础化工和电力设备,大部分为成长性较高的行业;而传统行业比如金融、地产等,权重占比则比较低。

数据来源:Wind,截至2023.913,申万一级行业分类

数据来源:Wind,截至2023.913,申万一级行业分类此外,信达证券研究显示,截至2023年9月5日,国证2000指数成分股中专精特新含量为18.75%,高于沪深300(5%)、中证500(7%)、中证1000(16%)。

强!量化增强,更多超额收益

是否能够捕捉、能够获得多大的,关键在于基金管理人采取的增强策略是否有效。万家基金获取强的“杀手锏”,是其经过多年沉淀建立起来的“多因子选股策略”。据万家基金量化投资领军人、基金经理乔亮介绍,该策略基于传统多因子量化投资框架,对模型部分进行了创新,主要由四部分组成——

一是由数百个因子组成的不同类型的、相关性较低的阿尔法策略组合,保证模型在各种类型的市场中都存在有效因子;

二是在Barra风险模型基础上定制化研发的万家量化风险预测模型;

三是组合优化模型,保证投资组合构建与投资目标保持一致;

四是万家基金自主开发的整套收益风险归因体系,保证对策略持续改进。

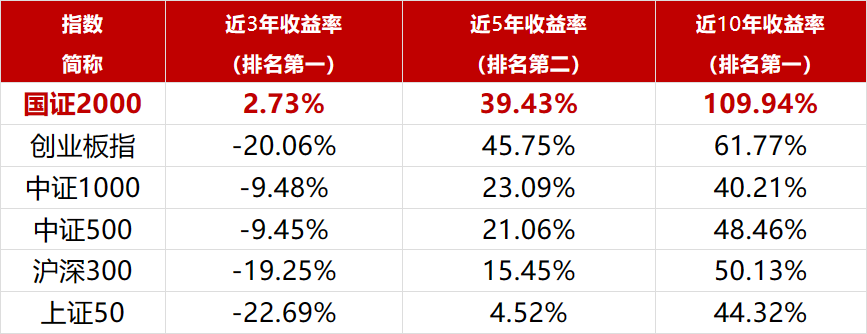

在多年理论和实践的基础上,万家量化多因子选股策略已经拥有目前市场领先的、独有的“自适应性”,对短期风格变化极为敏感,能及时、准确选甄选符合市场风格的优质个股。基金经理乔亮在管的指数增强型基金超额收益显著,彰显出较强的攫取收益的能力。

数据来源:业绩数据来自万家基金,经托管行复核,基准数据来自wind,排名来自银河证券,截至2023.6.30。银河分类中,万家中证1000指数增强、万家中证500指数增强、万家沪深300指数增强、万家创业板指数增强均为增强规模指数股票型基金(A类)。超额回报为超越基准的回报。

乘势待时!小盘股有望持续占优

投资的过程中,要学会发现和把握市场的“势”,其中一个值得重视的规律,就是“大小盘风格轮动”。A股有比较明显的大小盘轮动的效应,其背后反映的是宏观环境或行业格局的变化,带来的相对业绩的变化。

回顾历史行情,小盘股表现占优的场景主要有两种:

1,危机后的低基数效应。主要是危机之后的一段时间内,与宏观经济相关度较高的大盘蓝筹整体低迷,而小盘股盈利修复弹性更大。

2,新兴产业催化。政策、产业或贸易环境催化的增量经济机会出现时,代表增量经济方向的新兴产业业绩相对突出,若叠加了时代性质的经济结构与产业结构转型环境,持续时间或更长。

万家基金表示,今年的A股市场同时叠加了以上两种情形,一方面,防疫放开+稳增长推动经济复苏,叠加流动性较为充裕,市场情绪出现短期集中性的爆发时,小盘股在业绩和情绪上弹性占优;另一方面,当前正处于产业结构转型、新兴产业长期占主导的趋势中,未来小盘行情有望延续。

风格轮动之下,小盘股有望继续占优。与此同时,复杂的国内外形势下,震荡或仍是未来行情主旋律,量化多因子策略的优势有望持续显现!目前正在发行中的万家国证2000指数增强(A类018653 ,C类018654),致力于打造布局小盘股的“强+强”利器,助力投资者乘势而行,把握小盘股长期机遇!